Три экрана Александра Элдера (теория)

Трендследящие индикаторы и осцилляторы. Выбор времнного масштаба

Система трёх экранов была разработана Александром Элдером, и использовалась для работы, начиная с 1985 года. Данная система была впервые предложена публике в 1986 году в одной из статей в журнале «Futures». На протяжении нескольких десятков лет, данная стратегия проверялась на многих рынках и зарекомендовала себя, как одна из лучших стратегий для индивидуальных трейдеров и инвесторов. Простота освоения и однозначность даваемых ею сигналов превратили данную стратегию в серьёзный инструмент по извлечению прибыли на финансовых рынках.

Эта система (ТЭ) проверяет

каждую сделку в трёх тестах или на трёх экранах. Используя данную

стратегию, мы будем рассматривать все потенциальные сделки в нескольких

временных масштабах. В итоге на рынке отрабатываются сделки, которые

прошли все три экрана, что позволяет заключать сделки с высокой

вероятностью успеха, т.е. с положительным математическим ожиданием.

Данная стратегия объединяет в себе методы слежения за трендом и

контртрендовые методы. В стратегии трёх экранов мы будем заключать

сделки, используя как трендследящие методы, так и контртрендовые методы,

что позволит нам быть более точными и

результативными в нашей торговле.

Трендследящие индикаторы и осцилляторы

Чаще всего, начинающие трейдеры ищут волшебный единственный индикатор, позволяющий зарабатывать деньги. И используя тот или иной индикатор, некоторое время даже получают прибыль, но когда полоса везения заканчивается, новички отдают всю прибыль обратно и уходят в минус. Потом они отправляются на поиск следующего «суперинструмента». Рынки слишком сложны, чтобы их можно было проанализировать единственным индикатором.

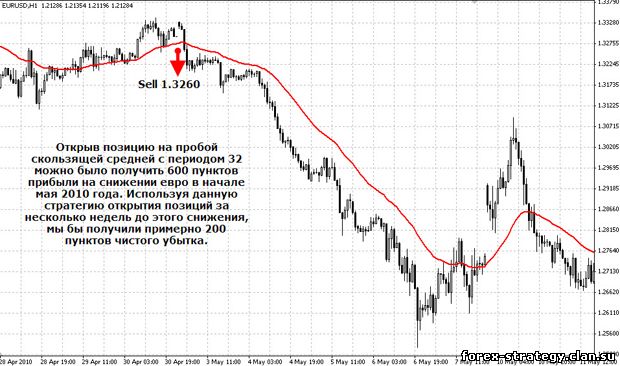

Наиболее применимыми типами технических индикаторов на сегодняшний день являются трендследящие индикаторы и осцилляторы. Основная задача трендследящих индикаторов – определение доминирующей тенденции на рынке. Хорошим примером трендследящего индикатора является скользящая средняя. Данный индикатор достаточно хорошо определяет тренд, и когда рынок находится в трендовом состоянии, даёт отличные сигналы на открытие позиций. Но если рынок входит в ценовой коридор, данный индикатор начинает давать большое количество ложных, убыточных сигналов, которые уводят торговый счёт в глубокую просадку. Это свойство присуще всем трендследящим индикатором, которые позволяют зарабатывать на трендовых рынках, но приводят к неизбежным потерям в рыночном флете

Гениальность стратегии трёх экранов заключается в том, что данный торговый метод позволяет сочетать положительные качества как трендследящих индикаторов, так и осцилляторов и минимизирует их отрицательные свойства. Используя данный подход, трейдинг становится простым и понятным, и, что самое главное, прибыльным занятием.

Выбор временного масштаба: фактор пять

Начнём изучение торговой стратегии «три экрана» (ТЭ) с выбора временного масштаба. При изучении графиков разных таймфреймов мы можем столкнуться с принципиальной дилеммой, которая вызывается тем, что тренд может идти вверх и вниз одновременно, в зависимости от того, на график какой длины мы смотрим. То есть на дневном графике мы можем наблюдать рост, а на недельном графике медвежий тренд и наоборот. Потому трейдеру приходится работать с противоречивыми сигналами от графиков разных временных масштабов.

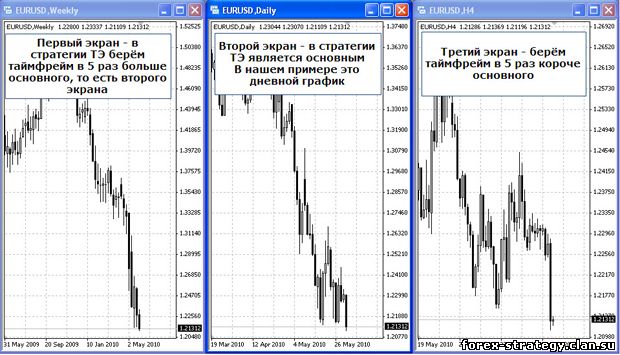

В своей работе по стратегии ТЭ будем пользоваться тремя графиками разных временных масштабов. Для правильного подбора таймфрейма мы будем пользоваться так называемым фактором 5. Суть заключается в том, что каждый масштаб связан с более крупным и более мелким множителем 5.

В начале, необходимо решить, в каком временном масштабе мы будем работать. Данный масштаб определим как основной, и данный таймфрейм будет у нас на втором экране. Затем нам необходимо взять график с масштабом в пять раз длиннее - этот таймфрейм у нас будет на первом экране, а также необходимо взять график в пять раз короче – этот таймфрейм у нас будет на третьем экране. Например, мы приняли решение торговать, используя дневные графики. Тогда для первого экрана мы будем использовать график в пять раз длиннее дневного, то есть недельный. Для третьего экрана нам необходим график в пять раз короче дневного. Берём количество торговых часов в одном торговом дне и делим на пять. Для валютного рынка количество торговых часов равно 24, тогда получается, что мы должны использовать четырёхчасовой график.